Ngày càng có nhiều dấu hiệu xuất hiện cho thấy vấn đề tiềm ẩn ở thị trường bất động sản toàn cầu.

Khi Tập đoàn Đất Xanh (Greenland Group) của Trung Quốc khởi động dự án Tòa nhà Spire gần Trung tâm tài chính Canary Wharf phía Đông London (Anh) năm 2016, họ đã hứa hẹn tòa nhà chọc trời với 67 tầng này sẽ trở thành biểu tượng mới trên đường chân trời của London.

Tòa tháp 800 triệu bảng được thiết kế bao gồm 800 căn hộ cao cấp, Spa ở tầng 35, quầy bar, đài phun nước và thang máy có tốc độ di chuyển lên tới 6 mét mỗi giây. Tuy nhiên, năm ngoái, sau khi hoàn tất việc đóng cọc, công trình này “bỗng dưng rơi vào im lặng”.

Chủ đầu tư cho biết dự án đang được “xem xét lại” sau khi thị trường nhà ở tại London thay đổi đáng kể kể từ 2014 – lúc Spire được lên kế hoạch. Sự thay đổi đó thể hiện rõ nhất khi giá nhà đất giảm đến 20%.

Mặc dù dự án được cam kết sẽ tiếp tục với “khả năng thay đổi một chút trong kế hoạch”, sự kiện này làm người ta nhớ lại cuộc khủng hoảng tài chính, khi từ Ireland đến Dubai, các dự án xây dựng cao cấp mới hoàn thành một nửa đã bị dừng lại do thị trường sụp đổ, thiếu kinh phí hoặc nhà phát triển mất khả năng thanh toán.

Bùng nổ đang dần khép lại

Diễn biến trên chỉ là một dấu hiệu cho thấy sự bùng nổ của thị trường bất động sản đang dần khép lại sau hơn một thập kỷ tăng trưởng nhờ các nguồn tiền “giá rẻ” trên thị trường.

Khi ngành bán lẻ phải đối mặt với sự bành trướng không ngừng của thương mại điện tử, các cửa hàng trên Đại lộ thứ 5 trung tâm New York đối mặt nguy cơ đóng cửa.

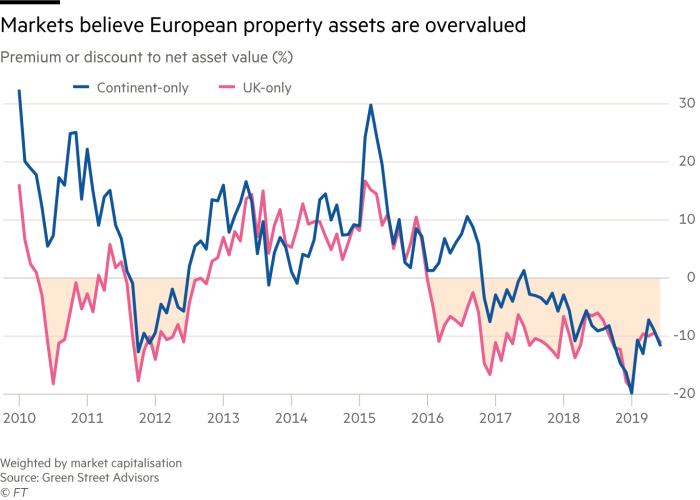

Tại Trung Quốc, “sự điên cuồng” của giới đầu cơ đã dẫn đến hàng triệu căn hộ mới xây bị bỏ không cũng như các cuộc biểu tình trên đường phố vì giá giảm. Bên cạnh đó, cổ phiếu các công ty bất động sản niêm yết đang giao dịch với mức chiết khấu cao hơn giá trị sổ sách – hiện tượng trong quá khứ báo trước sự suy thoái.

Các phân khúc khác của thị trường, ví dụ văn phòng ở những thành phố lớn vẫn tỏ ra khá ổn. Tuy nhiên, những nhân vật có tên tuổi trong ngành đang chuẩn bị cho một cuộc sụp đổ trên diện rộng.

Sam Zell, tỷ phú bất động sản ở Chicago (Mỹ), người được biết đến với thương vụ bán hết danh mục đầu tư văn phòng trị giá 36 tỷ USD vào đêm trước cuộc khủng hoảng tài chính, lại đang có động thái tương tự khi thanh lý hết toàn bộ bất động sản ở Equity Commonwealth – quỹ đầu tư bất động sản trị giá 3,9 tỷ USD.

Lý giải về động thái này, Zell cho hay: “4 năm rưỡi trước, khi đưa một bất động sản ra thị trường, chúng tôi có 17 hồ sơ dự thầu và trong đó có 15 là thật. Vào năm ngoái, khi chào hàng một sản phẩm, chúng tôi có 3 nhà thầu và chỉ hy vọng 1 trong số đó là thật. Rõ ràng là trong thế giới bất động sản thương mại, không ai biết giá trị đích thực là bao nhiêu”.

Nỗi sợ hãi về ‘quả bong bóng’ mới

11 năm đã trôi qua kể từ cuộc khủng hoảng tài chính, trong đó bất động sản đóng vai trò chính. Danh mục đầu tư các khoản thế chấp nhà ở yếu kém đã làm tê liệt thị trường tín dụng, trong khi những rủi ro ở khoản cho vay 40 tỷ đôla gắn với bất động sản thương mại đã kéo Lehman Brothers đến bờ sụp đổ.

Thị trường bất động sản toàn cầu hiện nay rất khác so với chính nó thời trước khủng hoảng: mức nợ thấp hơn, quy định thế chấp chặt chẽ hơn và đầu cơ xây dựng khiêm tốn hơn. Một dòng vốn khổng lồ đã đổ vào bất động sản khi mức định lượng được nới lỏng và tỷ suất lợi nhuận ở trái phiếu bị thu hẹp, buộc các nhà đầu tư phải tìm kiếm nguồn thu khác. Với mức lãi suất được duy trì ở mức thấp lâu hơn dự tính một năm trước, các chuyên gia kinh tế nhận định Fed sẽ thực sự cắt giảm lãi suất trong năm nay – dẫn đến việc tìm kiếm nguồn thu mới sẽ vẫn được tiếp tục.

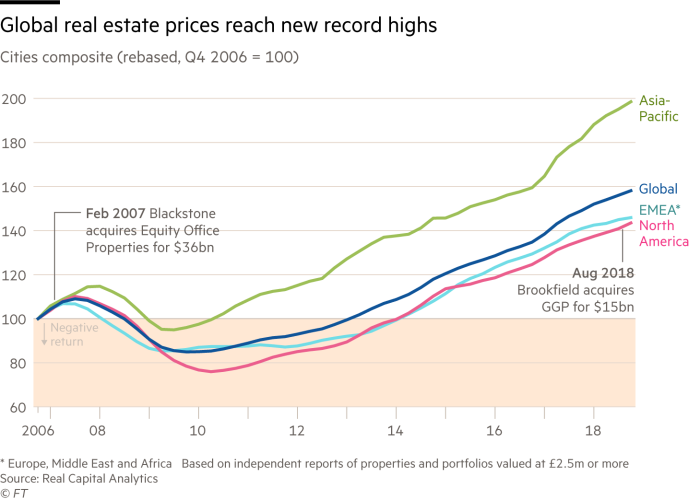

Tuy nhiên, những dòng tiền này đã làm nảy sinh nỗi sợ hãi về một “quả bong bóng mới”. Giá bất động sản toàn cầu đã leo lên mức đỉnh mới, tới hơn 45% so với năm 2007 – theo thống kê của Real Capital Analytics. Tuy nhiên, dòng tiền lớn vẫn đang chảy vào khu vực này. Vào đầu tháng 4, các quỹ đầu tư bất động sản ghi nhận con số kỷ lục 342 tỷ USD đầu tư bất động sản chưa được giải ngân. Trong đó, có tới 62 tỷ USD được cho là từ các khoản vay theo dữ liệu của Preqin – đây cũng là một con số kỷ lục.

Theo Zell, thị trường bất động sản đang “đi trước chính nó” và chịu ảnh hưởng lớn khi có quá nhiều vốn theo đuổi quá ít số cơ hội đầu tư. Tuy nhiên, rất ít nhà quan sát cho rằng thị trường bất động sản sẽ đối mặt với sự sụp đổ ngay tức thời.

Chad Tredway, lãnh đạo mảng bất động sản ở JPMorgan Chase cho hay: “Mọi người đã kêu gọi điều chỉnh từ khoảng năm 2014 hay 2015, nhưng chẳng có gì xảy ra… Từ góc nhìn về giá cả, tôi không cho rằng đèn đỏ hiện đang bật mà chính xác đó là đèn vàng”.

Lauren Hochfelder Silverman, Giám đốc điều hành của bộ phận đầu tư bất động sản Morgan Stanley, cho biết: “Chúng ta đang ở phần sau của chu kỳ, đặc biệt là ở Mỹ khi giá cả ở mức cao tại nhiều thành phố. Chúng ta kiếm tìm điều thú vị để làm nhưng cũng rất kỷ luật và chọn lọc”.

Thị trường bất động sản vốn từng được thống trị bởi các nhân vật lão luyện thì nay đã trở thành sân chơi của hàng nghìn tỷ đôla vốn đầu tư đến từ các quỹ hưu trí và bảo hiểm. Số tiền này hầu hết được quản lý bởi các nhóm đầu tư như Blackstone hay Brookfield. Năm 2007, Blackstone quản lý số bất động sản trị giá 19,5 tỷ USD còn hiện tại con số đó đã tăng lên 7 lần.

Trong khi đó, sự gia tăng không ngừng của các nền kinh tế châu Á cũng khiến các quỹ hưu trí, bảo hiểm từ Trung Quốc, Singapore ráo riết săn lùng bất động sản toàn cầu. Điển hình như thương vụ Tổng công ty đầu tư Trung Quốc (CIC) thâu tóm Tập đoàn kho vận Logicor của Blackstone năm 2017 với trị giá 12,25 tỷ USD. Ngoài ra, dự án Spire cũng là một phần trong các nỗ lực gia tăng đầu tư vào phương Tây của Trung Quốc.

Năm 2017, lần đầu tiên đầu tư bất động sản xuyên biên giới từ châu Á vượt qua các nước châu Âu và Bắc Mỹ với con số 90 tỷ USD – theo ghi nhận của công ty môi giới bất động sản Knight Frank. “Thế giới đang trở nên nhỏ hơn. Trước kia nó từng mang tính địa phương khi người ta muốn đầu tư tài sản và xử lý nợ”, theo nhận định của Jim McCaffrey, Giám đốc điều hành Eastdil, một ngân hàng đầu tư bất động sản có trụ sở tại Mỹ.

‘Trò chơi’ thay đổi

Doug Harmon, chuyên gia của Công ty bất động sản Cushman & Wakefield (Anh), thì cho rằng việc “thể chế hóa” bất động sản có nghĩa là “trò chơi đã thay đổi”. Ông cho biết thêm: “Thị trường bất động sản đã trở nên kỷ luật và cũng nhàm chán hơn, nhưng nền tảng thì lại mạnh mẽ hơn”.

Tuy vậy, dòng vốn dồi dào cũng dẫn đến sự liều lĩnh trong triển khai, khiến giá cả bị đẩy cao ở những phân khúc tưởng như không thể như nhà cho thuê ở Wilmington, Delaware hay các nhà kho ở Cộng hòa Séc. Dòng tiền đã tràn đến cả những hình thức bất động sản khác như nhà trọ sinh viên, trung tâm chăm sóc sửa khỏe người cao tuổi…

Một số cho rằng các nhà đầu tư đã sử dụng các dự báo quá lạc quan về tăng trưởng cho thuê trong tương lai để biện minh cho việc trả giá cao hơn. Họ không tính đến việc sử dụng không gian văn phòng và bán lẻ hiệu quả hơn, điều có nghĩa là ngay cả khi nền kinh tế đang tăng trưởng tốt, nhiều doanh nghiệp cũng đang phải thu hẹp mô hình kinh doanh.

Mike Prew, nhà phân tích tại Jefferies ở London, cho biết: “Bất động sản đang được định giá ở mức rất cao, giá thuê ở nhiều phân khúc cũng leo thang, đặc biệt là văn phòng”.

Một người làm ngân hàng ở Mỹ cho hay đã bị “sốc” khi nghe giá bất động sản ở Thượng Hải. Điều này cũng khiến giá thuê văn phòng nơi đây bị ép tăng đến mức tương đương với giá ở London hay New York, bất chấp việc thành phố này non trẻ hơn và dễ biến động hơn: “Có lẽ đây là lần đầu tiên kể từ trước khủng hoảng kinh tế, có thể thị trường đang cho tôi một tín hiệu nào đó. Đây là lần đầu tiên tôi đã phải lùi lại vài bước và thốt ra rằng mình đang không hiểu chuyện gì đang diễn ra”.

Khi Lord & Taylor – cửa hàng lâu đời trên Đại lộ số 5, New York – được công nhận là biểu tượng của thành phố năm 2007, nó được Uỷ ban Bảo tồn tôn vinh như “nhà đổi mới được công nhận trong lịch sử các cửa hàng bách hóa”. Tuy nhiên, cửa hàng này không đổi mới đủ nhanh trong thế kỷ 21 khi vào năm 2017, chủ sở hữu của Lord & Taylor đã tuyên bố bán địa điểm kinh doanh nổi tiếng này cho nhà cung cấp dịch vụ văn phòng WeWork và đối tác đầu tư Rhone Capital với giá 850 triệu đô la để trả nợ. Theo đó, thay vì bán quần áo và đồ trang sức, tòa nhà này sẽ được lấp đầy bởi những người thuộc thế hệ Y ăn mặc giản dị, ngồi sofa, uống bia và ăn đồ chay.

Thương vụ mua lại này là ví dụ sống động cho thấy mục đích sử dụng các tòa nhà đang thay đổi. Tuy nhiên, vẫn có những người tỏ ra hoài nghi, ví dụ như Zell khi cho rằng WeWork và các đối thủ đang thu hút quá nhiều tiền đầu tư thay vì cân nhắc một cách kỹ lưỡng. Đặc biệt, WeWork đang tự mình tạo ra các đối thủ cạnh tranh khi lấn sân vào phân khúc mà trước đây thuộc về những người đi thuê bằng tín dụng.

WeWork – công ty đang chuẩn bị cho việc niêm yết công khai được tài trợ bởi ngân hàng SoftBank, Nhật Bản – đã chuyển đổi thị trường cho thuê văn phòng bằng cách cho các công ty nhỏ hơn và các bộ phận của các công ty lớn thuê với những khoảng không gian sử dụng chung được trang trí hợp lý. Tuy nhiên, những hợp đồng này và cả những thương vụ tương tự từ đối thủ của nó là Knotel đều mang tính ngắn hạn, dẫn đến những hoài nghi về tính ổn định của chúng.

Trong một báo cáo hồi tháng 4 về tác động của các văn phòng linh hoạt đối với chứng khoán được thế chấp thương mại, tổ chức đánh giá tín nhiệm Standard & Poor cho biết: “Nhìn chung, quan điểm tín dụng của chúng tôi đối với những người đi thuê địa điểm làm việc chung là tiêu cực hơn so với những người làm theo lối truyền thống”.

WeWork và các đối thủ không đồng tình với quan điểm này. Công ty lập luận rằng nhiều mối quan hệ với các tập đoàn lớn sẽ củng cố cơ sở của người đi thuê và sự suy thoái thực sự có thể khiến nhiều công ty chuyển sang các thỏa thuận ngắn hạn. Những người ủng hộ mô hình của WeWork chỉ ra sự thay đổi đang diễn ra trên thị trường bất động sản khi hợp đồng thuê đang bị rút ngắn và người thuê nhà ngày càng đòi hỏi nhiều ở chủ nhà của họ.

Trong khi đó, phân khúc này đang khá được chào đón ở những thị trường cho thuê văn phòng lớn như tại London và Manhattan. Theo CBRE, nhóm các văn phòng linh hoạt chiếm đến 18% các hợp đồng cho thuê mới trong năm 2018.

Nguy cơ cung vượt cầu

Zell không phải là người duy nhất nhận định việc dư dả dòng vốn sẽ tạo ra các “bong bóng”. Nhiều chuyên gia đã chỉ ra rủi ro xây dựng trong khu vực nợ cá nhân, nơi các quỹ nợ được điều chỉnh khá mờ nhạt và không rõ ràng đã lấp đầy phần nào khoảng trống để lại sau khi các ngân hàng rút lui hậu khủng hoảng. Các khoản nợ thường được hỗ trợ bởi giới đầu tư hoặc bởi các hạn mức tín dụng từ các ngân hàng, những người không coi việc cho vay này như cho vay bất động sản. Cho vay bởi các quỹ này giúp thúc đẩy sự bùng nổ trong xây dựng nhà ở cao cấp, tạo ra những gì mà nhiều nhà phân tích mô tả là cung vượt cầu.

Josh Zegen, đồng sáng lập của công ty bất động sản Madison Realty Capital (Mỹ) nhận định: “Có thể có một ‘bong bóng’ trong tín dụng, và nó không phải là với các ngân hàng, mà là với các quỹ nợ. . . Chúng tôi đã thấy các vết nứt trong hệ thống, với các khoản vay không ảnh hưởng đến kế hoạch kinh doanh của họ”.

Matt Borstein, Giám đốc toàn cầu về bất động sản thương mại tại Deutsche Bank, thì nhận định thị trường nợ đang “sủi bọt”: “Mặc dù tỷ lệ cho vay trên giá trị đã được tuân thủ nghiêm ngặt nhưng đã có yếu tố linh hoạt trong việc định giá cho vay mà dường như hiện nay không có giới hạn nào”.

Một số nhà phân tích tin rằng bất chấp các rủi ro của thị trường, những bất động sản hàng đầu như Lord & Taylor sẽ giữ giá trong một thời gian nữa. 3 năm vừa qua, những nhà đầu tư đã trở nên dũng cảm hơn. Những người chuẩn bị cho một cuộc khủng hoảng năm 2016 đang tụt lại phía sau các đối thủ táo bạo hơn, khi không có sự cố nào xảy ra.

Yolande Barnes, Chủ tịch của Viện bất động sản Bartlett tại Đại học College London (Anh), cho biết thị trường bất động sản đang ở trên một “cao nguyên” nhưng mức lãi suất thấp có thể dẫn đến chu kỳ nhẹ nhàng hơn và lạm phát mức thấp hơn trong tương lai.

Tuy vậy, Zell vẫn hạn chế nắm giữ bất động sản. Quỹ Equity Commonwealth giữ đến 3 tỷ USD tiền mặt theo báo cáo của S&P Capital IQ. Zell chia sẻ: “Bất cứ ngày nào bạn không bán, tức là bạn đang mua. Và tôi phải đối mặt với bất cứ vai trò nào đảm nhiệm”.